公開日 2023年12月05日

更新日 2024年03月15日

目次

1 固定資産税について

(1)対象となる資産と固定資産税を納める者(納税義務者)

(2)税額の算定方法と納付方法について

2 土地に対する課税

(1)評価のしくみ

(2)地目別の評価方法

(3)住宅用地に対する課税標準の特例

(4)被災住宅用地に対しての特例措置

3 家屋に対する課税

(1)評価のしくみ

(2)新築住宅の減額制度

(3)住宅の改修を行った場合の減額制度

(4)耐震改修の減額制度(住宅を除く)

(5)震災代替家屋の減額制度

(6)家屋の滅失届けについて

(7)家屋の用途変更届けについて

4 償却資産に対する課税

(1)償却資産とは

(2)申告する項目、申告方法、税額の決定方法

5 東日本大震災における固定資産税の軽減について

(1)被災住宅用地の特例

(2)被災代替住宅用地の特例

(3)被災代替家屋の特例

(4)被災代替償却資産の特例

(5)原子力発電所の事故による居住困難区域代替住宅用地取得の特例

(6)原子力発電所の事故による居住困難区域代替家屋取得の特例

(7)原子力発電所の事故による居住困難区域代替償却資産取得の特例

6 その他

(1)わがまち特例について

(4)各種届・申請について

(5)不動産取得税

7 お問い合わせ

(1)お問い合わせ

1 固定資産税について

固定資産税は、毎年1月1日(賦課期日)現在に固定資産(土地、家屋、償却資産)を所有している方に、その固定資産の価格を基に算定される税額を固定資産の所在する市町村に納めていただく税金のことをいいます。

(1)対象となる資産と固定資産税を納める者(納税義務者)

| 対象となる資産 | 納税義務者 |

| 土地 | 不動産登記簿に所有者として登記されている人、または市の土地課税・補充課税台帳に所有者として登録されている人 |

| 家屋 |

不動産登記簿に所有者として登記されている人、または市の家屋課税・補充課税台帳に所有者として登録されている人 |

|

償却資産 |

市の償却資産課税台帳に所有者として登録されている人 |

(2)税額の算定方法と納付方法について

- 1. 固定資産を評価し、その価格を決定し、その価格を基に課税標準額を算定します。

- 2. 課税標準額×税率=税額 となります。

- 3. 税額等を記載した納税通知書を納税義務者に送付します。

1. 固定資産を評価し、その価格を決定し、その価格を基に課税標準額を算定します。

固定資産の評価は総務大臣が定めた固定資産評価基準に基づいて行われます。

(ア)土地・家屋の評価額の据置措置

土地と家屋については、原則として、3年ごとの基準年度(令和6年度が該当)に評価額の見直し(評価替え)を行い、賦課期日(1月1日)現在の評価額を固定資産課税・補充課税台帳に登録します。

次の基準年度は令和9年度です。

基準年度外において新たに固定資産税の課税対象となった土地や家屋、土地の地目変更、家屋の新増築などによって基準年度の価格では適当でない土地や家屋については、新たに評価額を決定します。

(イ)償却資産の申告制度

毎年1月1日現在の償却資産の状況を1月末日までに申告していただきます。

2. 課税標準額×税率=税額 となります。

(ア)税率について

| 税率 | 1.5% |

|---|

(イ)免税点について

市内に同一の方が所有する土地、家屋、償却資産のそれぞれの課税標準の合計額が以下の金額(免税点)に満たない場合には固定資産税は課税されません。

| 対象となる資産 | 免税点 |

| 土地 | 30万円 |

| 家屋 | 20万円 |

| 償却資産 | 150万円 |

3. 税額等を記載した納税通知書を納税義務者に送付します。

固定資産税は、5月に納税通知書をお送りしています。

口座振替、金融機関窓口や市役所納税課の窓口で納付をお願いいたします。

なお、納税通知書には、それぞれの固定資産税ごとの課税明細が記載されています。

2 土地に対する課税

(1)評価のしくみ

固定資産評価基準に基づき、地目別に定められた評価方法により評価します。

(ア)地目

地目とは、土地の使用状況をいい、以下の種類があります。

- 田・畑(農地)

- 宅地

- 鉱泉地

- 池沼

- 山林

- 牧場

- 原野

- 雑種地

(イ)地積

土地の面積をいい、原則として登記簿に登記されている地積によります。

(ウ)評価額

評価額は、固定資産評価基準に基づき、売買実例価額をもとに算定した正常売買価格を基礎として求めます。

(エ)課税標準額

税額を算定するための基になる金額です。

課税標準額×税率=税額となります。

本来、評価額=課税標準額となりますが、住宅用地のように課税標準の特例措置が適用される場合や、調整措置が適用される場合は、課税標準額は評価額よりも低く算定されます。

(2)地目別の評価方法

(ア)宅地(市街地宅地評価法の場合)の評価方法

- 利用状況、公共施設等からの距離や街路状況を考慮して地区を区分

↓

- 標準宅地(奥行、間口、形状等が標準的なもの)の選定

↓

- 主要な街路の路線価の付設

↓

- その他の街路の路線価の付設

↓

- 各筆の評価

※路線価とは

市街地などにおいて道路に付けられた価格のことです。具体的には道路に接する標準的な宅地の1平方メートルあたりの価格をいいます。宅地の評価額は、この路線価を基にしてそれぞれの宅地の形状(奥行、間口、道路との状況など)に応じて求められます。

なお、国税庁が公開している相続税路線価と固定資産税の路線価は異なりますのでご注意ください。

※路線価の公開

平成9年度の評価替えから、評価額の基礎となる路線価を原則として全て公開しています。

原則ご来庁いただき路線価図を閲覧していただきますが、遠方にお住まいの方や企業の方には路線の特定に誤りが生じる可能性があることをご承知いただく形で、電話での対応をさせていただいています。

また、財団法人資産評価センターが運営する下記ホームページで全国の固定資産税路線価を見ることができます。

(イ)宅地(その他の宅地評価法の場合)の評価方法

状況の類似する地区ごとに標準宅地を選定し、その適正な時価(地価公示価格等の7割を目途)に比準して、各筆を評価します。

(ウ)農地・山林の評価方法

原則として、宅地の場合と同様に標準地を選定し、その標準地の価格に比準して評価します。

ただし、市街化区域農地や農地の転用許可を受けた農地等については、状況が類似する宅地等の評価額を基準として求めた価額から造成費を控除した価額によって評価します。

(エ)牧場・原野・雑種地等の評価方法

宅地・農地・山林の場合と同様に、売買実例価額や付近の土地の評価額に基づく方法等により評価します。

(3)住宅用地に対する課税標準の特例

住宅用地については、特に税負担を軽減するめたに課税標準の特例措置が設けられています。

(ア)住宅用地の範囲

特例措置の対象となる「住宅用地」の面積は、家屋の敷地の用に供されている土地の面積に、次表の住宅用地の率を乗じて求めます。ただし、その面積は、家屋の床面積の10倍までが限度です。

|

家屋 |

居住部分の割合 |

住宅用地の率 |

|

| イ 専用住宅 | 全部 | 1.0 | |

| ロ ハ以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 | |

| 2分の1以上 | 1.0 | ||

|

ハ 地上5階以上の耐火建築物である 併用住宅 |

4分の1以上2分の1未満 | 0.5 | |

| 2分の1以上4分の3未満 | 0.75 | ||

| 4分の3以上 |

1.0 |

||

※「専用住宅」は、人の居住の用に供されている家屋をいいます。

※「併用住宅」は、店舗、事務所などと居住部分が併設されている家屋をいいます。

※居住部分の割合が4分の1未満の場合、特例措置の対象とはなりません。

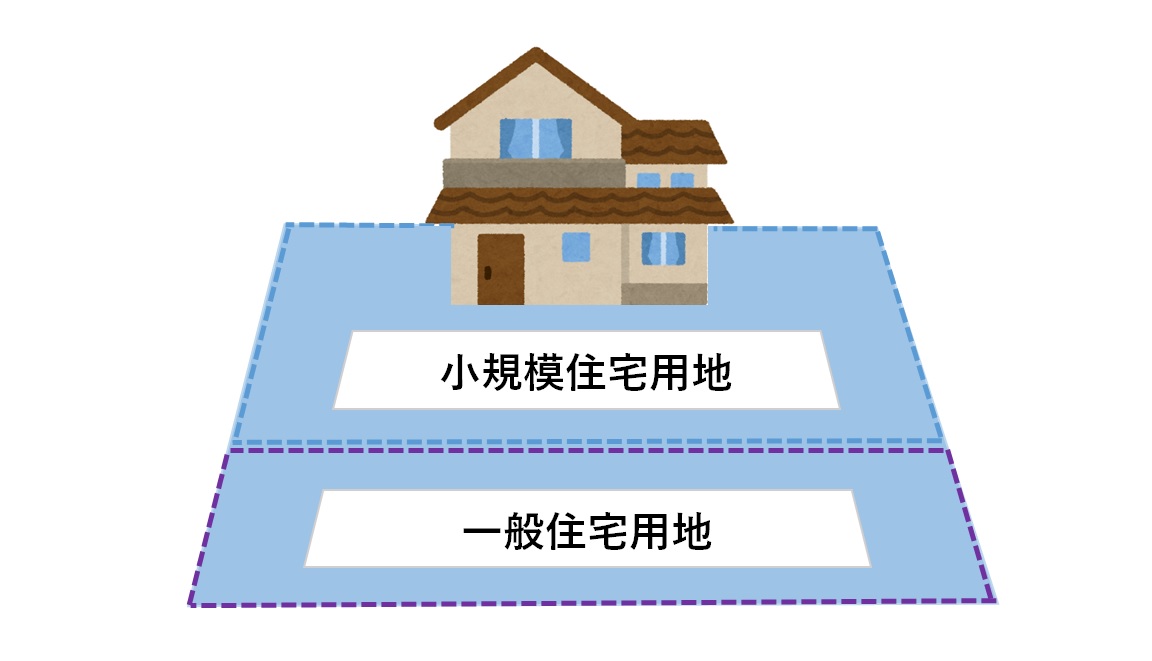

(イ)小規模住宅用地

200平方メートル以下の住宅用地(200平方メートルを超える場合は住宅1戸あたり200平方メートルまでの部分)が小規模住宅用地となります。小規模住宅用地の課税標準額は、評価額の6分の1の額とする特例措置があります。

(ウ)一般住宅用地

小規模住宅用地以外の住宅用地が一般住宅用地となります。一般住宅用地の課税標準額は、評価額の3分の1の額とする特例措置があります。

たとえば300平方メートルの土地に一戸建住宅が建っている場合、200平方メートル分が小規模住宅用地となり、残りの100平方メートル分が一般住宅用地となります。

住宅用地の特例と画地の認定のイメージ

- 住宅用地の特例

一戸建住宅が建つ、敷地面積300平方メートルの土地の例。

小規模住宅用地である200平方メートル分について、課税標準額を評価額の6分の1に軽減。

一般住宅用地である100平方メートル分について、課税標準額を評価額の3分の1に軽減。

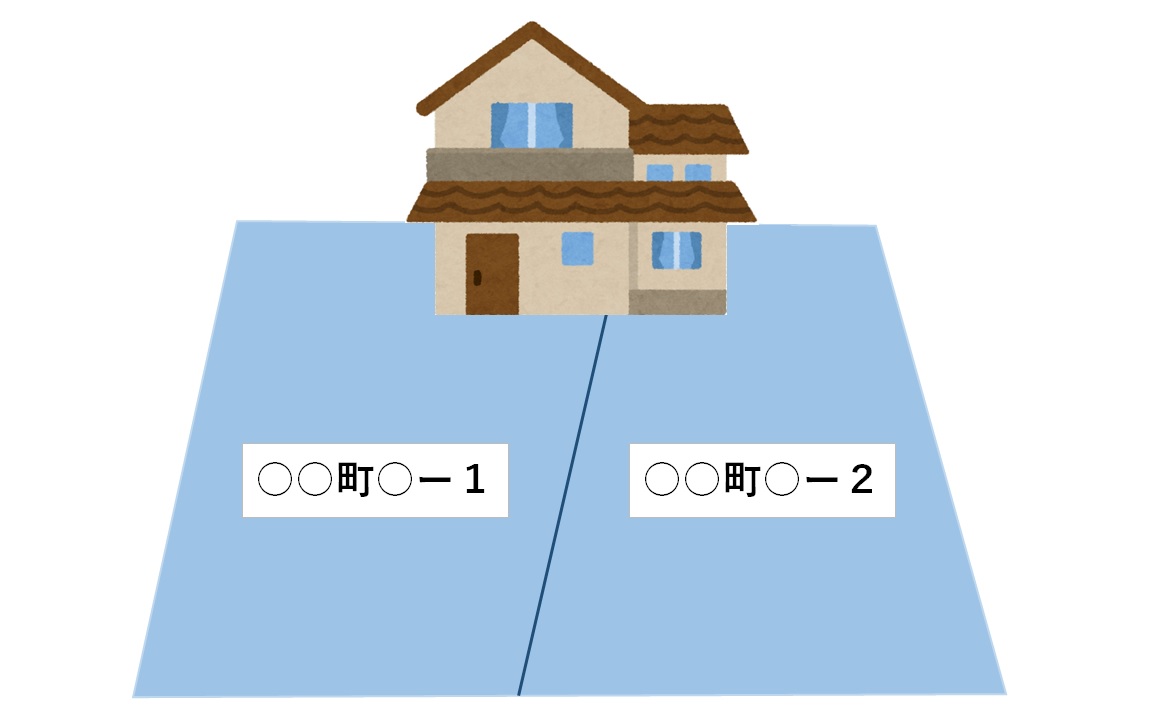

- 画地の認定

住宅用地が複数筆にわたる場合には、該当筆を一体的に捉えて特例を適用。

左の画像のように該当筆が2筆に分かれている場合、2筆合わせて1画地と認定。

(4)被災住宅用地に対しての特例措置

災害により滅失、または損壊した住宅用地の特例措置を2年間延長する特例措置があります。

この措置を適用するためには以下の条件が必要です。

- 被災以前から住宅用地の特例を受けている。

- 災害後引き続き土地を所有している。

被災住宅用地申告書(17KB)/被災住宅用地申告書(42KB)

3 家屋に対する課税

「家屋」とは、屋根及び周囲に壁があり、土地に定着した建造物で、住宅、倉庫、店舗、事務所等、その用途に使用できる状況にあるものをいいます。

固定資産税は、毎年1月1日現在に市内に家屋を所有されている方に課税されます。1月2日以降に所有した場合は、翌年度より課税されます。

(1)評価のしくみ(税額の決定のしかた)

- 1. 新築家屋の調査

- 調査員がお伺いし、完成した家屋の屋根や外壁、内装などに使われている資材や、電気・給排水などの設備の状況を内部調査します。

- 2. 再建築価額の算出

- 調査した家屋について、国が示す「固定資産評価基準」をもとに「再建築価額」を算出します。

- 「再建築価額」とは評価した家屋と同一の家屋をその場所に新築する場合に必要とされる建築費のことをいいます。

- 3. 評価額の算出

- 「再建築価額」から新築時からの経過年数(新築家屋は1年分)に応じた減価を行い「評価額」を算出します。

- 算出した「評価額」に基づいて、市長が価格を決定します。

- 4.税額の算出

- 原則として「価格(評価額)」が課税標準額となり、それに税率(1.5%)を乗じて税額を算出します。

(2)新築住宅の減額制度

令和6年3月31日までに新築された住宅については、下記の通り固定資産税(家屋)が減額されます。

| 適用の要件 |

○専用住宅、併用住宅(居住部分の割合が2分の1以上)、共同住宅であること。 ○居住部分の床面積が50平方メートル(一戸建て以外の貸家住宅は40平方メートル)以上280平方メートル以下であること。 ※分譲マンションなど、区分所有家屋の床面積は「専有部分の床面積+持分であん分した共有部分の床面積」で判定します。 ※同時に建築した住宅用の附属建物(車庫や物置など)の床面積についても、上記の面積に含まれます。 |

| 減額される範囲 |

○120平方メートル以下・・・税額の2分の1 ○120平方メートル超・・・120平方メートルに相当する税額の2分の1 ※減額の対象となるのは居住部分のみとなります。 |

| 減額される期間 |

(ア)3階建以上の中高層耐火住宅・・・新築後5年度分(長期優良住宅は新築後7年度分) (イ)上記以外の一般の住宅・・・新築後3年度分(長期優良住宅は新築後5年度分) ※「長期優良住宅」とは、「長期優良住宅の普及の促進に関する法律」の規定に基づき、耐久性・安全性などの住宅性能が一定の基準を満たすものとして認定を受けて建築された住宅を指します。 |

| 提出書類 |

○新築住宅に係る固定資産税減額申告書 ※長期優良住宅の認定を受けている場合は「認定通知書(写し)」の添付が必要となります。 ※この減額の適用を受ける場合は、新築した翌年の1月31日までに申告書を提出してください。 |

(3)住宅の改修を行った場合の減額制度

| 適用の要件 |

○昭和57年1月1日以前に建築された専用住宅、併用住宅(居住部分の割合が2分の1以上)、共同住宅で あること。 ○平成18年1月1日から令和6年3月31日までの間に、工事費用が50万円を超える耐震改修が行われて いること。 ○建築基準法に基づく現行の耐震基準に適合した工事であること。 |

| 減額される範囲 |

○120平方メートル以下・・・税額の2分の1(長期優良住宅は3分の2) ○120平方メートル超・・・120平方メートルに相当する税額の2分の1(長期優良住宅は3分の2) ※減額の対象となるのは居住部分のみとなります。 ※「長期優良住宅」とは、「長期優良住宅の普及の促進に関する法律」の規定に基づき、耐久性・安全性などの住宅性能が一定の基準を満たすものとして認定を受けて建築された住宅を指します。 ※長期優良住宅でなおかつ通行障害既存耐震不適格建築物であった場合には、1年度目は3分の2、2年度目は2分の1となります。 |

| 減額される期間 |

改修工事が完了した年の翌年度1年度分(通行障害既存耐震不適格建築物であった場合は2年度分) ※「通行障害既存耐震不適格建築物」とは、「建築物の耐震改修の促進に関する法律」で規定される、地震で倒壊した場合に隣接する道路の通行を妨げ、多数の者の円滑な避難を困難とするおそれがあるものとして政令で定める建築物であって既存耐震不適格建築物であるものを指します。 |

| 提出書類 | ○耐震改修住宅に係る固定資産税減額申告書

○増改築等工事証明書 ○工事費用がわかる明細書と領収書 ※この減額の適用を受ける場合は、改修工事が完了してから3ケ月以内に申告書を提出してください。 ※長期優良住宅の認定を受けている場合は「認定通知書(写し)」の添付が必要となります。 |

| 適用の要件 |

○新築から10年以上経過した専用住宅、併用住宅、共同住宅であること(貸家住宅を除く)。 ○改修後、居住部分の床面積が50平方メートル以上280平方メートル以下で、その割合が全体の2分の1以 上であること。 ○平成28年4月1日から令和6年3月31日までの間に、工事費用の自己負担額が50万円を超える(国また は地方公共団体からの補助金等を除く)バリアフリー改修が行われていること。 ○下記のいずれかの方が居住していること。

(ア)改修工事が完了した日の翌年の1月1日現在における年齢が65歳以上の方

(イ)要介護認定又は要支援認定を受けている方 (ウ)障がいをお持ちの方 ○下記のいずれかの工事であること。

(ア)廊下または出入口の拡幅 (イ)階段の勾配の緩和 (ウ)浴室の改良 (エ)便所の改良

(オ)手すりの取り付け (カ)床の段差の解消 (キ)引き戸への取替え (ク)床表面の滑り止め化

|

| 減額される範囲 |

○100平方メートル以下・・・税額の3分の1 ○100平方メートル超・・・100平方メートルに相当する税額の3分の1 ※減額の対象となるのは居住部分のみとなります。 ※バリアフリー改修と省エネ改修を同時に行なった場合は、対象となる税額の3分の2が減額されます。ただし、耐震改修との重複適用はできません。 |

|

減額される期間 |

改修工事が完了した年の翌年度1年度分 |

| 提出書類 |

○高齢者等居住改修住宅に係る固定資産税減額申告書 ○工事費用、工事内容がわかる明細書と領収書、及び工事前後の写真 ○居住者の要件が確認できる書類 (ア)65歳以上の方・・・住民票(写し) (イ)要介護認定又は要支援認定を受けている方・・・介護保険被保険者証(写し) (ウ)障がいをお持ちの方・・・身体障害者手帳の(写し) ※補助を受けている場合には、補助金等の交付決定通知書(写し)等の添付が必要となります。 ※この減額の適用を受ける場合は、改修工事が完了してから3ケ月以内に申告書を提出してください。 |

| 適用の要件 |

○平成26年4月1日以前から所在する専用住宅、併用住宅、共同住宅であること(貸家住宅を除く)。 ○改修後、居住部分の床面積が50平方メートル以上280平方メートル以下で、その割合が全体の2分の1以 上であること。 ○平成26年4月1日から令和6年3月31日までの間に、工事費用の自己負担額が60万円を超える(国 または地方公共団体からの補助金等を除く)省エネ改修が行われていること。 ○下記の(ア)から(エ)までの工事のうち、(ア)を含む改修工事を行っていること。

(ア)窓の改修工事(2重サッシ化、複層ガラス化など)

(イ)床の断熱改修工事 (ウ)天井の断熱改修工事

(エ)壁の断熱改修工事(外気等と接する工事に限る)

|

| 減額される範囲 |

○120平方メートル以下・・・税額の3分の1(長期優良住宅は3分の2) ○120平方メートル超・・・120平方メートルに相当する税額の3分の1(長期優良住宅は3分の2) ※減額の対象となるのは居住部分のみとなります。 ※「長期優良住宅」とは、「長期優良住宅の普及の促進に関する法律」の規定に基づき、耐久性・安全性などの住宅性能が一定の基準を満たすものとして認定を受けて建築された住宅を指します。 ※バリアフリー改修と省エネ改修を同時に行なった場合は、対象となる税額の3分の2が減額されます。ただし、耐震改修との重複適用はできません。 |

| 減額される期間 | 改修工事が完了した年の翌年度1年度分 |

| 提出書類 |

○熱損失防止改修住宅に係る固定資産税減額申告書 ○増改築等工事証明書 ○工事費用がわかる工事明細書と領収書

○当市に住民登録をしていない納税義務者が申告する場合は住民票

※補助を受けている場合には、補助金等の交付決定通知書(写し)等の添付が必要となります。 ※この減額の適用を受ける場合は、改修工事が完了してから3ケ月以内に申告書を提出してください。

※長期優良住宅の認定を受けている場合は「認定通知書(写し)」の添付が必要となります。

※申告書で個人番号の確認が出来ない場合は、住民票の添付が必要となります。

|

(4)耐震改修の減額制度(住宅を除く)

令和8年3月31日までに「建築物の耐震改修の促進に関する法律」により耐震改修が義務付けられ、耐震改修工事が行われた家屋(住宅を除く)については、下記の通り固定資産税(家屋)が減額されます。

| 適用の要件 |

○建築物の耐震改修の促進に関する法律により耐震改修が義務付けられる家屋(以下のア及びイ)で、耐震診断結果が報告されたもの。 (ア)建築物の耐震改修の促進に関する法律第7条に規定する要安全確認計画記載建築物 (イ)建築物の耐震改修の促進に関する法律附則第3条第1項に規定する要緊急安全確認大規模建築物 ○平成26年4月1日から令和8年3月31日までの間に、政府の補助を受けて建築基準法に基づく耐震基準に適合させるよう改修工事を行ったもの。 |

| 減額される期間 | 改修工事が完了した翌年度から2年度分 |

| 減額される範囲 |

対象家屋の税額の2分の1 ※ただし、固定資産税額が当該改修費用の100分の5に相当する額を超える場合には、当該改修費用の100分の5に相当する額の2分の1となります。 |

| 提出書類 |

○耐震基準適合家屋に係る固定資産税減額適用申告書 ○耐震改修に要した費用を証する書類(工事明細書と領収証書の写し) ○地方税法施行規則附則第7条第14項に規定する補助に係る決定通知書(写し) ○建築物の耐震改修の促進に関する法律第7条又は附則第3条第1項の規定による報告書(写し) ○地方税法施行令附則第12条第26項に規定する基準を満たすことを証する書類(写し) ※この減額の適用を受ける場合は、改修工事が完了してから3ケ月以内に申告書を提出してください。 |

(5)震災代替家屋の減額制度

震災等の発生した日から、被災年の翌年の3月31日から起算して4年を経過する日までの間に、被災区域内に滅失または損壊した家屋(被災家屋)に代わり取得または改築した家屋(代替家屋)については、下記の通り固定資産税(家屋)が減額されます。

| 適用の要件 |

○震災等の発生した日から、被災年の翌年の3月31日から起算して4年を経過する日までの間に、被災区域内で取得または改築された家屋で、滅失または損壊した被災家屋に代わるものと市長が認める家屋 ○被災家屋と種類、使用目的又は用途が同一の家屋 |

| 減額される範囲 |

代替家屋の税額に、被災家屋の床面積を代替家屋の床面積で除して得た数値(1を超える場合は1)を乗じた額の2分の1 減額される税額 = 代替家屋の税額 × (被災家屋の床面積 ÷ 代替家屋の床面積) ÷ 2 |

| 減額される期間 |

対象家屋が取得または改築された年の翌年度から4年度分 |

| 提出書類 |

○震災代替家屋に係る固定資産税額減額申込書

○被災した年度の固定資産課税台帳登録事項証明書(会津若松市内の場合は不要) ○被災した家屋の不動産登記事項証明書(未登記の場合は不要) ○代替家屋の不動産登記事項証明書(改築の場合は改築したことを明らかにする書類) ○被災した家屋の罹災証明書(会津若松市内の場合は不要) ○被災した家屋の解体契約書等(改築、又は会津若松市内の場合は不要) ○その他、本市が必要と認める書類 ※被災家屋の所有者に相続があった場合の相続人の方が申請される場合は、上記のほかに戸籍謄本(被災家屋所有者との関係が判るもの)、遺産分割協議書(相続人であることが判る書類)が必要になります。 ※被災家屋の所有者と同居する三親等内の親族の方が申請される場合は、上記のほかに戸籍謄本又は住民票(被災家屋所有者との関係が判るもの)が必要になります。 ※所有者が法人で合併又は分割があった場合の合併法人又は分割承継法人の方が申請される場合は、上記のほかに商業登記簿戸籍謄本が必要になります。 |

(6)家屋の滅失届けについて

家屋の全部または一部を取り壊したときは、届け出てください。固定資産税は、賦課期日(1月1日)現在の状況により課税されます。年の途中に取り壊した家屋は、翌年度からは課税されません。

(7)家屋の用途変更届けについて

家屋を用途変更した場合は、届け出てください。3年に一度の評価替時より、新しい用途での適用となります。

4 償却資産に対する課税

詳しくは、令和6年度償却資産の申告の手引きを参照ください。

令和6年度 固定資産税(償却資産)申告の手引き.pdf(4MB)

(1) 償却資産とは

償却資産とは、会社や個人で工場や商店などを経営している人が、その事業のために用いることができる構築物、機械、器具等で、税務署での確定申告の際に減価償却額または損金として計上した資産をいいます。

このうち、下記を除いて、毎年1月1日現在、市役所に申告すべき償却資産を所有している方は、毎年1月末日までに償却資産の状況を申告しなければなりません。

- 市役所への申告が不要な資産

・ 家屋または家屋の一部として評価(課税)される資産(設置形態や用途、工事の内容によっては、償却資産(構築物)としての申告が必要なものもあります。下記(3)ア参照)

・ 自動車税・軽自動車税の課税対象となるもの(農業用トラクター、田植え機、コンバインなどのほか、小型特殊自動車に分類される仕様のフォークリフトやブルドーザーなど)

・ 取得価格が10万円未満の資産で、確定申告で、一時に損金または必要な経費に算入されたもの

・ 取得価格が20万円未満の資産で、確定申告で、3年間で一括償却しているもの

・ 平成20年4月1日以降に締結されたリース契約のうち、法人税法第64条の2第1項に規定するリース(売買扱いとするファイナンスリース)資産で、取得価格が20万円未満のもの

・ 耐用年数1年未満の資産

・ 無形固定資産(例:特許権、ソフトウェア単体など)

・ 繰延資産(例:開発費、開業費など)

・ 棚卸資産

・ 生物(観賞用、興行用その他これらに準ずる用に供する生物を除く。)

・ 将来使用予定もなく、解体等がなされないまま原型をとどめているが、確定申告では有姿除却している資産

・ 平成27年1月1日以降に取得した美術品で、歴史的価値を有するか、ほかに代わるものがない希少価値を有するものか、時の経過により価値が減少しないことが明らかなもの

(2) 申告する項目、申告方法、税額の決定方法

申告する主な項目は、事業主名、所在地、法人番号(個人事業主の場合はマイナンバー)、電話連絡先などのほか、下記7項目と、その内訳です。

申告には、下記7項目のうち、(イ)(ロ)(ハ)(ニ)だけを申告する増加減少資産申告と、(ホ)(ヘ)(ト)まで算出して申告する全資産申告の2種類があります。

企業会計ソフトをお持ちでない方は、増加減少資産申告で申告してください。この場合、市では資産ひとつひとつを課税台帳システムに登録し、(ト)課税標準額を算出してから税額を決定します。増加減少資産申告で申告し、課税標準額1円以上の資産が登録された事業主には、毎年12月に来年度申告用の申告書一式が送付されます。

前回、全資産申告で申告した場合は、今年以降も全資産申告で申告してください。この場合、市では申告者が算出した(ト)課税標準額に税率1.5パーセントを乗じて税額を決定します。このため、全資産申告された場合は、市から来年度申告用の申告書一式が送付されることはありません。

なお、算出された課税標準額が150万円(免税点)未満だった場合は、償却資産の税金はかかりません。

- (イ)前年前に取得したもの

基本的に、昨年1月1日現在で市に申告した資産の取得価額の合計(昨年度の申告の(二)と同じ額)と一致します。

「取得価額」とは、償却資産を取得するために通常支出すべき金額(償却資産の取得運賃、荷役費、運送保険料、購入手数料、関税、据付費等、その他当該償却資産を事業の用に供するために直接要した費用を含む。)をいいます。

なお、市役所への申告にあたっては、確定申告とは異なって圧縮記帳の制度はないので、補助金等で購入した資産については、補助金を受けない場合の本来の取得価額で申告する必要があります(個人事業主の場合も同様です)。

- (ロ)前年中に減少したもの

(イ)のうち、昨年中に処分した資産の取得価額の合計を、資産の種類ごとに集計して記載します。まずは、内訳を、別紙「種類別明細書(減少資産用)」に記してから、合計額を転記します。

- (ハ)前年中に取得したもの

昨年中に新たに取得した資産の取得価額の合計を、資産の種類ごとに集計して記載します。まずは、内訳を、別紙「種類別明細書(増加資産・全資産用)」に記してから、合計額を転記します。

- (ニ)計((イ)-(ロ)+(ハ))

今年1月1日現在で所有している、市に申告すべき資産の取得価額の合計を記載します。(イ)-(ロ)+(ハ)で計算されます。全資産申告の場合は、その内訳である別紙「種類別明細書(全資産)」も添付してください。

- (ホ)評価額

増加減少資産申告の場合は算出不要です。

個々の資産の取得価額をもとに、その耐用年数と取得後の経過年数に応ずる価値の減少(減価)を考慮して、下記の式にて毎年1月1日現在の財産価値を算出し、その合計額を記載します。確定申告における減価償却額や未償却額の算出方法とは異なります。非課税(下記(i)参照)資産については、0円となります。

「前年中に取得された償却資産」 評価額=取得価額×(1-減価率 r /2)=取得価額×A

「前年前に取得された償却資産」 評価額=前年度の決定価格×(1-減価率 r )=取得価額×B

※ ここで求めた額が取得価額の5%よりも小さい場合、その償却資産が本来の用に供されている限り、確定申告では備忘価格1円となっていたとしても、取得価格の5%の額を評価額とします。

※減価率、A(前年中の新規取得については一律、半年償却)、Bは原則として耐用年数表(大蔵省令)に掲げられている耐用年数に応じて定められています。詳しくは、下記「減価残存率表」を参照ください。

(i)非課税規定が適用される資産

地方税法第348条の規定されている事業のみに供されている資産です。複合型施設の場合は、適用にならない場合もあります。非課税に該当する資産がある場合には、その適用条項を種類別明細書の該当資産の摘要欄に記載し、非課税該当資産であることを確認できる書類(県知事からの事業が認定されたことを示す指定書や事業開始届、設置届、通知書、パンフレット等)のほか、非課税適用申請書(償却資産用)を添えて申告してください。

- (ヘ)決定価格

増加減少資産申告の場合は算出不要です。

(ホ)と同額を記載します。

- (ト)課税標準額

増加減少資産申告の場合は算出不要です。

基本的に(ホ)と同額になりますが、特例(下記(ii)参照)により軽減されるものがありますので、それらについては適用後の値を記載します。特例に該当する資産がある場合には、その適用条項を種類別明細書摘要欄に記載し、特例該当資産であることを確認できる書類(認定書、通知書、パンフレット等)を添えて申告してください。非課税(上記(i)参照)資産については、0円となります。

(ii)特例が適用される資産

地方税法第349条の3及び地方税法附則第15条、第64条の規定に該当する資産です。該当資産がある場合は、その適用条項を種類別明細書の摘要欄に記載し、特例該当資産であることを確認できる書類(主務官庁の許可証の写し、通知、パンフレット等)を添えて申告してください。

また、一部の資産については、特例割合について、地方自治体が法の範囲内において自主的に判断し、その内容を条例で定めることができる制度「地域決定型地方税特例措置(通称:わがまち特例)が導入されており、会津若松市税条例により課税標準の特例割合を定めています。詳しくは下記「わがまち特例について」をご覧ください。なお、資産の取得時期などにより、軽減割合は異なります。

地方税法349条の3及び地方税法附則15条及び64条に該当する資産の例

| 適用条項 | 資産の種類 |

| 地方税法第349条の3 | ガス事業用資産(2項)、家庭的保育事業(27項)、居宅訪問型保育事業(28項)、事業所内保育事業(29項) など |

| 地方税法附則第15条 |

公共の危害防止施設等(2項)、再生可能エネルギー発電設備(26項) など |

| 地方税法附則第64条 |

中小企業等経営強化法及び認定先端設備等導入計画に従って取得した先端設備等 |

(3) 償却資産の申告における注意点

- ア 確定申告では建物、建物付属設備、生物で申告したものでも、設置状況や工事内容、用途、設置目的によっては、償却資産(1構築物や6器具、工具及び備品)としての申告が必要な資産があります。

【例】

・ 法務局にて家屋の登記をしていない1年以内に取り壊す予定の簡易建物(モデルルーム)や、土地に定着していないプレハブ

・ アパートなどの自転車置き場やごみ置き場、駐車場の舗装、家屋から水道・下水道本管までの接続部分の水道管や下水管、ガス管

・ 電気設備工事や給排水工事など、家屋に設置された設備のうち、事業の用に供するための電気工事、給排水工事、給排気工事、吊り下げ型の冷暖房装置、

・ テナントとして入居した後で実施した造作工事

・ 喫茶店や展示場などで、観賞・展示用のために購入した水槽 など

例えば、工場を新築したときに電気工事(300万円)を行った場合、そのうち100万円が事務室や給湯室向けの普通室内照明・電源用の100V電源配線工事で、残り200万円が生産設備を動かすための200V電源配線工事や受変電設備工事であった場合は、200万円分については、市への申告が必要です。確定申告も、屋内電気工事100万円、生産用電気工事200万円と、2つに分けて申告してください。

- イ 大型特殊自動車の申告について

下記4つの条件を1つでも満たさない乗用運転装置付きの車両は、大型特殊自動車または動く作業用機械として、償却資産の課税対象となります。

「長さ4.7メートル以下、幅1.7メートル以下、高さ2.8メートル以下、最高速度が時速15キロメートル以下」

【申告例】

ショベルカーなど、主に建設機械、土木建設関係に使用する車両は、「2機械及び装置」として、

フォークリフトなど、主に運搬に使用する機械は「5車両および運搬具」として申告してください。

- ウ 事業を廃止した方、全資産を他市町村に移動させた方も、減少の申告をお願いします。

申告をしないでいると、課税台帳に登載されたままになり、課税されることがあります。市役所諸税グループに廃業届を提出した方でも、別途、償却資産申告書を提出してください。

- エ 提出先は、税務課のみです。

償却資産の担当者がいない北会津支所および河東支所、各市民センターでは受付業務はしておりません。

特に、個人事業主の方は、マイナンバーを記載して申告することが求められており、その際、番号が正しく転記されているかどうかの確認と、申告者が本人かどうかの確認が必要なため、次のものを持参しての提出をお願いします。郵送での提出の場合でも、その写しを添付してください。

「顔写真が載っているプラスチック製のマイナンバーカード」か、「紙製のマイナンバー通知カードと、顔写真が載っている運転免許証などの本人証明書類」

- オ 決算を迎えたら市へ出した申告書の再点検を行い、誤りが判明したら、修正申告を随時行ってください。

12月以外に決算を迎える法人の場合でも、毎年1月31日までに市役所へ償却資産申告書を提出してもらいますが、その後に行う確定申告での取り扱い次第では、市に提出した償却資産申告書において、申告すべきだった資産の申告漏れや、申告が不要な資産を申告したままになる過剰申告となってしまうことがあります。

この場合、追加課税や還付となりますが、例年、翌年の申告の際にまとめて申告されるケースが散見されます。納税義務者の負担が大きくなることがあるため、誤りを把握した時点で速やかに修正申告を提出してください。

- カ 国税(法人税、所得税)と、固定資産税における償却の違いについて

減価償却の方法について、違いがあります。

国税においては、建物以外の一般の資産は、定率法・定額法の選択制度であり、定率法を選択した場合は、以下のとおり適用されます。

・平成24年4月1日以降に取得された資産は、「定率法(200パーセント定率法)」を適用

・平成19年4月1日から平成24年3月31日までに取得された資産については、「定率法(250パーセント定率法)」を適用

・平成19年3月31日以前に取得された資産については、「旧定率法」を適用

固定資産税においては、一般の資産は定率法しかなく、国税の「旧定率法」で使用する償却率と同じ率を、固定資産評価基準別表第15「耐用年数に応ずる減価率表」に規定しています。

- キ リース資産の取り扱いについて

通常のリース資産は、貸している事業主に申告義務があります。

リース期間後に資産が使用者の所有物となる場合や所有権留保付割賦販売の場合は、借りている事業主に申告義務があります。

- ク (参考)平成20年の耐用年数省令の変更に伴う償却資産の申告について

今日現在、市の課税台帳システムに登録されている平成19年以前に購入した資産の耐用年数と、申告義務者が保有している資産台帳の耐用年数が異なっている場合は、平成20年に耐用年数に関する省令が変更となった時に、資産台帳上の耐用年数が修正されていないことも一因と考えられます。

(変更当時の措置内容)

・ 平成20年(2008年)当時、増加減少資産申告をしていたものについては、決算期等にかかわらず、既存分も含めて、平成21年度分の固定資産税から改正後の耐用年数が適用となっています。

・ これに伴い、「2機械及び装置」および「6工具・器具及び備品」に種別されている農業用機械設備の耐用年数につきましては、取得価額の5%まで評価額が下落している資産を除き、平成20年に新耐用年数に置き換えております。現在、一律7年となっています。

・ 取得当初にさかのぼって、過年度(平成19年以前)分の評価額や税額を再計算するものではありません。

・ 全資産申告(企業電算処理方式)により申告される場合、耐用年数の変更を行う資産については、「取得価額を基礎とする方法」による算出はできません。「前年度評価額を基礎とする方法」により算出してください。

・ 過年度(平成19年以前)に取得した資産で、耐用年数の改正に該当するものを申告する場合には、種類別明細書摘要欄に耐用年数を変更したことが分かるように記載してください。

(4) 償却資産の定期的な確認と、実地調査のお願い

一度、無資産(申告すべき資産がない)と申告した事業主には、原則として、翌年分の申告書が送付されなくなるため、後日、申告すべき資産が生じても、申告を失念してしまうケースがあります。また、そもそも償却資産を市に申告しなければならないことを知らない方もいらっしゃいます。

このため、数年に1回、申告書を送付することがありますので、その際は、申告すべき資産の有無を再確認の上、提出をお願いいたします。

令和6年度 固定資産税(償却資産)申告の手引き.pdf(4MB)

また、地方税法第408条の規定に基づき、減価償却資産明細書(固定資産台帳)の写しの提出をお願いしたり、償却資産の現地調査に伺うことがございますので、その際はご協力をお願いします。

また、それらに伴い修正申告をお願いすることがあり、その場合の課税については、現年度のみではなく、資産を取得した年の翌年度(最大5年度)まで遡及します。

5 東日本大震災における固定資産税の軽減について

(1)被災住宅用地の特例

東日本大震災により、家屋が滅失や損壊した住宅用地は、その後、住宅が建設されず空き地のままでも平成24年度から15年間、住宅用地の特例が引続き適用されます。

ただし、住宅の再建の意思がない場合は、特例が適用されないことがあります。

被災住宅用地特例について(PDF 48.1KBytes)

(2)被災代替住宅用地の特例

被災した住宅用地の所有者等が、新たにその代替用地として令和8年3月31日までの間に取得した場合、その土地に住宅が建築されていなくとも取得後3年間は住宅用地の特例が適用され、土地の固定資産税等が軽減されます。

被災代替住宅用地特例について(PDF 39.9KBytes)

東日本大震災における代替資産に係る固定資産税の特例適用申告書(21KB)

東日本大震災における代替資産に係る固定資産税の特例適用申告書(180KB)

(3)被災代替家屋の特例

東日本大震災により、家屋が滅失や損壊した住宅などの所有者等が、新たに代わりの家屋を令和8年3月31日までに取得や新築した場合、代替家屋に係る税額のうち被災した家屋の床面積相当分について税額が減額されます。

東日本大震災における代替資産に係る固定資産税の特例適用申告書(21KB)

東日本大震災における代替資産に係る固定資産税の特例適用申告書(180KB)

(4)被災代替償却資産の特例

東日本大震災により、滅失や損壊した償却資産の所有者等が、代わりの償却資産として令和6年3月31日までの間に取得したり改良した場合、課税標準額が軽減されます。

被災代替償却資産特例について.pdf(96KB)

東日本大震災における代替償却資産の特例適用申告書(16KB)

東日本大震災における代替償却資産の特例適用申告書(87KB)

固定資産(償却資産)課税台帳登録事項証明書兼代替資産対照表(代替償却資産).pdf(102KB)

(5)原子力発電所の事故による居住困難区域代替住宅用地取得の特例

原子力発電所の事故により、居住困難区域住宅用地所有者等が、当該住宅用地に替わる土地を居住困難区域が解除されてから起算して 3ヶ月経過するまでの間に取得したとき、代替土地のうち居住困難住宅用地の面積相当分について、取得後3年度分について当該土地を住宅用地とみ なし住宅用地の課税標準の特例を適用します。

東日本大震災における代替資産に係る固定資産税の特例適用申告書(21KB)

東日本大震災における代替資産に係る固定資産税の特例適用申告書(180KB)

(6)原子力発電所の事故による居住困難区域代替家屋取得の特例

原子力発電所の事故により、居住困難区域家屋所有者等が、当該家屋に代わる家屋を居住困難区域が解除された日から起算して3ヶ月 を経過するまでの間に取得した場合、代替家屋に係る税額のうち居住困難区域内の家屋の床面積相当分について税額を減額します。

東日本大震災における代替資産に係る固定資産税の特例適用申告書(21KB)

東日本大震災における代替資産に係る固定資産税の特例適用申告書(180KB)

(7)原子力発電所の事故による居住困難区域代替償却資産取得の特例

原子力発電所の事故により、居住困難区域償却資産所有者等が、当該償却資産に代わるものを居住困難区域が解除された日から起算して3ヶ月を経過するまでの間に取得した場合、課税標準額を軽減します。

東日本大震災における原子力発電所の事故による居住困難区域内償却資産の代替償却資産に対する固定資産税の特例適用申告書(16KB)

東日本大震災における原子力発電所の事故による居住困難区域内償却資産の代替償却資産に対する固定資産税の特例適用申告書(90KB)

固定資産(償却資産)課税台帳登録事項証明書兼代替資産対照表(居住困難区域).pdf(53KB)

(8)特定事業活動に係る税の優遇措置について(風評税制)

福島県知事の指定を受けた事業者が、会津若松市内で設備投資を行い、福島県知事の認定を受けた土地(※1)、家屋、償却資産(※2)の固定資産について、5年間課税を免除する制度があります。

※1 土地は取得後1年以内に、認定を受けた家屋の建設が着工された場合に対象になります。(対象家屋の設置面積部分)

※2 償却資産は構築物、機械・装置、器具・備品が対象になります。

福島県の風評税制に係る税の優遇制度の認定を受けられた皆様へ.pdf(58KB)

本制度は、福島県知事の指定、認定を受ける必要があります。詳しくは下記をご覧ください。

6 その他

(1)わがまち特例について

一部の資産については、特例割合について、地方自治体が法の範囲内において自主的に判断し、その内容を条例で定めることができる制度「地域決定型地方税特例措置(通称:わがまち特例)が導入されており、会津若松市税条例により課税標準の特例割合を定めています。詳しくは「わがまち特例について」をご覧ください。

(2)固定資産縦覧帳簿の縦覧・閲覧

縦覧制度

納税者が自己の所有する土地・家屋の評価額が適正かどうかを、縦覧帳簿に記載されている他人の土地・家屋の評価額と比較できる制度です。

- 令和6年度の縦覧期間は令和6年4月1日(月)から令和6年5月31日(金)までです。 ※土曜日・日曜日・祝日を除きます。

- 手数料は無料です。

- 「土地価格等縦覧帳簿」には、所在・地番・地目・地積・評価額が、「家屋価格等縦覧帳簿」には所在・家屋番号・種類・構造・床面積・評価額が掲載されています。

閲覧制度

納税義務者等が自己の資産について固定資産課税台帳に登録された内容を確認できる制度です。また、借地人・借家人も借用物件の課税台帳の閲覧ができます。

なお、納税通知書と一緒にお送りしている課税明細書にも課税台帳に登録された内容を記載しております。

- 4月1日から翌年3月31日まで、年間を通じて閲覧が可能です。※土曜日・日曜日・祝日を除きます。

- 手数料は一件につき200円です。

- 上記縦覧期間中に限り手数料は無料です。

| 対象公簿 | 対象者 | 用意するもの | 期間 | 場所 | |

| 縦覧 |

土地価格等縦覧帳簿 家屋価格等縦覧帳簿 |

土地・家屋を 所有されている 納税義務者 |

○対象者本人の場合: 運転免許証などの身分証明書 ○代理人の場合: ・本人の記名、押印のある委任状 ・代理人の運転免許証などの身分証明書 |

令和6年4月1日(月) ~5月31日(金) 午前8時30分~午後5時 ※土曜日・日曜日・ 祝日を除く |

市役所税務課 北会津支所 河東支所 湊市民センター 大戸市民センター |

| 閲覧 |

固定資産課税台帳 (土地・家屋名寄帳) |

固定資産税の納税義務者 納税管理人 破産管財人等 |

○対象者本人の場合: 運転免許証などの身分証明書 ○代理人の場合: ・本人の記名、押印のある委任状 ・代理人の運転免許証などの身分証明書 |

通年 ※土曜日・日曜日・ 祝日を除く |

市役所税務課 北会津支所 河東支所 |

|

借地人 借家人 |

・契約書(所有者と契約者の名前が載って いるもの)又は委任状 ・運転免許証などの身分証明書 |

(3)固定資産Q&A(よくある質問と回答)

| Q1.地価が下落しているのに固定資産税額が上がる場合があるのはなぜか |

|

土地の固定資産税は、土地の評価額に応じて税額を収めてただいており、本来、同じ評価額であれば同じ税額を収めていただくことになりますが、過去の税制改正の経緯から、現状ではまだ本来納めるべき税額に達していない土地があります。このような土地については、税負担の均衡化を図るため、税額の据置や引き上げを行う負担調整措置が設けられております。なお、本来納めるべき水準に達した後は、地価の下落があればそれに応じて税額も下がることとなります。

|

| Q2.住宅を取り壊して更地にしておいたら、翌年度の土地に対する固定資産税が上がったのはなぜか |

|

住宅の用に供されている土地を「住宅用地」といい、税負担を特に軽減するため、課税標準の特例措置が設けられていま す。したがって、住宅が取り壊され更地や駐車場などになった場合は「住宅用地」として認められなくなり、翌年度から本来の税額に戻るため、固定資産税が上がることになります。

|

| Q3.車庫や物置にも固定資産税がかかるのか |

|

家屋として一定の要件を満たした場合は、課税の対象になります。 固定資産税における家屋とは、土地に定着して建造され、屋根及び周壁を有し、居住・作業・貯蔵などに用いることができる状態にあるものとされています。したがって、地面やコンクリートの上に単においた状態では家屋と認定されません。しかし、基礎工事がしてある場合や、土地などに定着している場合は家屋として認定し、固定資産税の課税対象となります。 また、家屋として認定されない物置などでも、事業用で使用していると償却資産に該当し、申告が必要となる場合もあります。

|

|

Q4.家屋を新築して4年が経過したが、今年度から家屋の固定資産税額が急に高くなったのはなぜか |

|

新築の家屋に対しては一定の要件を満たした場合、新たに家屋の固定資産税が課税されることとなった年度から3年度分(長期優良住宅の場合は5年度分)に限り、床面積の120平方メートルまでの部分について税額が2分の1に減額されます。昨年までは税額が2分の1に減額されていましたが、3年度分の減額期間が終了したため本来の税額に戻ったことになります。

|

| Q5.家屋が年々古くなっているのに評価額が下がらないのはなぜか |

|

家屋の評価は毎年変化するのではなく、3年に一度の評価替えで見直されます。家屋の評価額は、評価した家屋と同一の家屋をその場所に新築する場合に必要とされる建築費(再建築価額)に、経過年数によって、定められた経年減点補正率を乗じて求められます。求めた評価額と前年度の評価額を比較した際に、価額を上回れば据え置きとなり、下回れば下がることになります。 建築年次が新しい家屋は、評価替えごとに価額が下落していきます。一方、建築年次の古い家屋は過去に建築費の上昇が続く中で評価額が据え置かれていたこともあって、経年減点補正率を加味した評価額であっても以前から据え置かれている評価額を下回るまでにはいたらず、評価額が下がらないといったことがあります。

|

| Q6.年の途中で土地や家屋の売買等があったときの固定資産税は誰に課税されるのか |

|

たとえば売主が、所有していた土地と家屋の売買契約を令和5年10月20日に締結し、令和6年1月10日に買主への所有権移転登記を済ませた場合、令和6年度分の固定資産税は売主へ全額課税されます。 |

| Q7.納税通知書が届かないのはなぜか |

|

会津若松市では通常、毎年5月1日に納税通知書を送付しています。 納税通知書が届かない理由はいくつか考えられますが主なものは以下のとおりです。 (1)送付先が変更されている。 (2)固定資産の課税標準額が免税点未満である。 (3)家屋の評価が完了していない。 (4)1月2日以降に固定資産を取得した。 以上の点に当てはまらない場合や、届かない場合は市役所税務課までお問い合わせください。

|

| Q8.共有者の連帯納税義務とは何か |

|

土地や家屋が共有名義となっている場合は地方税法の規定により連帯納税義務を負うことになります。連帯納税義務とは共有者全員が共有物である土地、家屋に係る固定資産税の納税義務を負い、連帯して負担することです。 共有者の納税通知について持分ごとに通知をすることができませんので、納税通知書は代表者のみに送付しています。 なお、代表者を変更したい場合は「共有代表者変更届」を市役所税務課に提出をお願いします。

|

| Q9.登記簿上の所有者が亡くなった場合の土地・家屋の税金はどうなるのか |

|

登記簿上の所有者が亡くなった場合、法務局で相続登記の手続きをしていただくことになります。何らかの事情で相続登記を行わない場合は、現実の所有者(相続人)の把握および納税通知書を代表してお受け取りいただく方を決めていただくために「土地・家屋現所有者申告書」を提出していただきます。 この申告によって固定資産税の納税義務者の名義は変更されますが、申告はあくまでも固定資産税の納税における名義の変更であって、土地または建物登記簿の所有者名義の変更まで及ぶものではありません。

|

| Q10.固定資産の名義を変えるにはどのようにすればいいか |

|

固定資産の名義を変えたい場合は法務局で所有権移転登記等の手続きをとっていただくことになります。この場合、法務局から市役所に通知がきますので、特に市役所へ連絡をする必要はありません。 ただし、登記されていない家屋につきましては、「未登記家屋所有権移転届」を市役所税務課へ提出することで名義変更の手続きが完了します。

|

(4)各種届・申請について

固定資産税に関する申請に必要な様式は、このページの各項目からダウンロードできます。その他の様式については申請書ダウンロードをご覧ください。

(5)不動産取得税

不動産取得税とは、登記の有無や有償・無償又はその原因(売買、贈与、交換など。ただし、相続は除く)に限らず、県内の不動産(土地・家屋)を取得した方が、取得したときに一度だけ納めていただく県の税金です。詳しくは、県のホームページ又は不動産取得税のページ(外部サイト)をご確認ください。

- 減免制度・軽減措置

申請によって、三世代同居・近居住宅を取得した際の軽減措置や、住宅及び住宅用の土地を取得した際に減額、公共事業の収容があったときなどの減免制度を受けられる場合があります。

7 お問い合わせ

- 会津若松市役所 税務課 土地グループ/家屋・償却資産グループ

- 土地に関する問合せ:0242-39-1224

家屋・償却資産に関する問合せ:0242-39-1225

- FAX:0242-39-1421

メール

メール